COMO FUNCIONA UM SEGURO DE VIDA?

Neste artigo, já tínhamos falado da importância de fazer um seguro de vida. Em termos prácticos, como funciona um seguro de vida:

1. Morte – Se a pessoa morre, os beneficiários recebem o montante contratado dentro de 30 dias úteis. Habitualmente os herdeiros legais e outros elementos da família designados.

2. Invalidez – Se a pessoa fica incapacitada, sem poder exercer a profissão, recebe o montante contratado dentro de 30 dias úteis. Vê este artigo para saber mais informação.

3. Garantia – Como garantia sobre um bem(crédito-habitação, crédito sobre aquisição de equipamento). Os bancos precisam de uma garantia caso aconteça alguma coisa a quem contrai o empréstimo. Neste caso, é importante referir que os beneficiários do seguro de vida são os bancos e não o indivíduo. Vêr este artigo para mais informação.

4. Protecção Financeira – Como protecção dos bens da empresa e dos familiares do empresário em caso de alguma fatalidade. Evita bancos, finanças, segurança social, credores penhorarem os bens da empresa e as contas dos familiares mais próximos. Caso esta situação aconteça, a seguradora deposita o montante na empresa e todas as contas são saldadas. O restante montante é depositado onde for instruido pelo tomador da apólice quando é feito o contrato: sócios, familiares.

5. Benefícios Fiscais – Como protecção de pagamento de impostos, para reduzir carga fiscal. É possivel utilizar os seguros de vida com outras medidas descritas no código de benefícios fiscais de investimento para optimizar o pagamento de impostos de uma empresa. Tax-shelters para trust-funds é uma das estratégias. Vêr este artigo para mais informação.

6. Investimento – É possível aliar um seguro de vida com uma conta de investimento. Desta forma, podes-se ter a protecção de um seguro de vida junto com uma conta de investimento. Se acontecer algum incidente ao segurado dentro do período que está activo a trabalhar, é activado o seguro de vida e a conta de investimento. Se se reformar, ou ultrapassar a idade máxima do contrato, tem sempre acesso à conta de investimento. Vêr este artigo para mais informação.

DADOS GERAIS DE UM SEGURO DE VIDA

Idade mínima de subscrição: 15 anos

Idade máxima de subscrição: 74 anos

Análise Financeira para seguro de vida individual: efectuada apenas para capitais superiores a €1.000.000

Análise Financeira para seguro de vida ligado ao crédito: efectuada apenas para capitais superiores a €2.000.000

Vigência do contrato de vida: até aos 85 anos

Nota: só algumas companhias especializadas em seguros de vida, têm estas condições tão abrangentes ao contrário da maioria.

!Seguros de vida só devem ser feitos em seguradoras da especialidade e com consultores especializados em seguros de vida. Garantem assim um melhor serviço e melhor produto para o que precisam.

COMO É CALCULADO O PRÉMIO DE UM SEGURO DE VIDA?

As seguradoras calculam o valor do prémio com base em diversos factores como:

1. características físicas – idade, sexo e peso da pessoa

2. hábitos – se a pessoa é mais sedentário, ou atleta

3. consumos alimentares – comida saudável, ou se há ingestão de álcool, tabaco e substâncias.

Todos estes factores estão estatisticamente contabilizados e estudados pelas seguradoras. Têm uma noção clara com a combinação destes factores, sobre qual a esperança real de vida da pessoa. Este factores estão contabilizados num documento, denominado tabela actuarial, onde as seguradoras definem quanto custa o prémio de um seguro de vida, fazendo a correspondência da idade da pessoa, a probabilidade de se manter viva e adicionando factores considerados agravantes ou extenuantes.

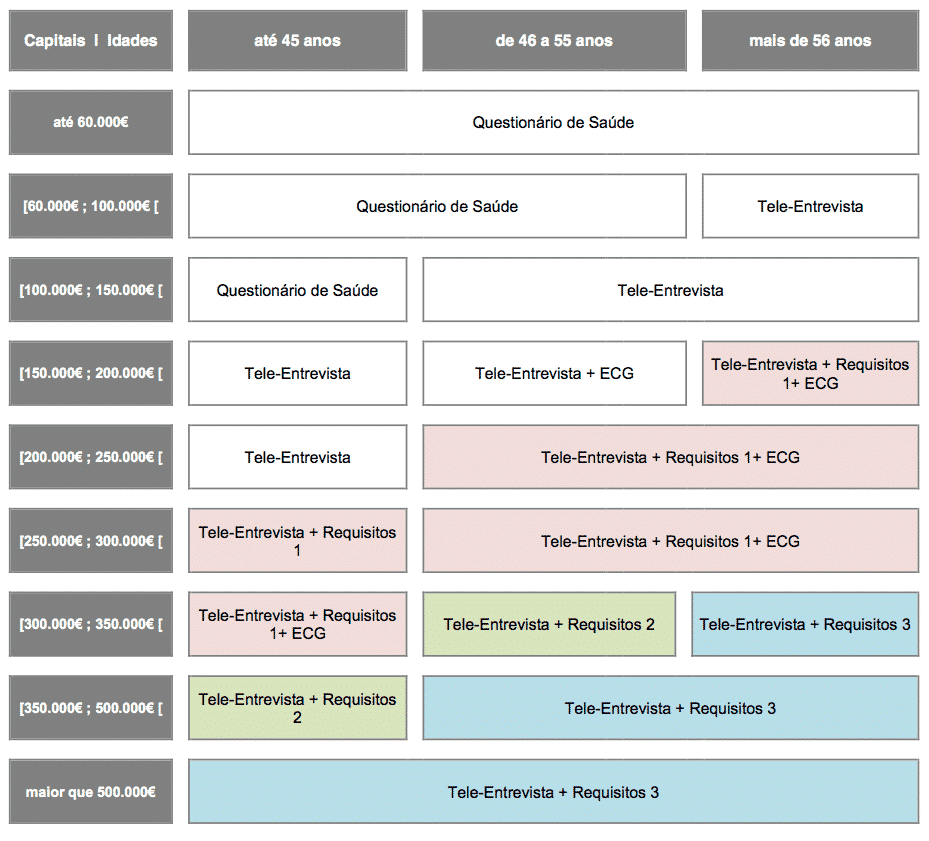

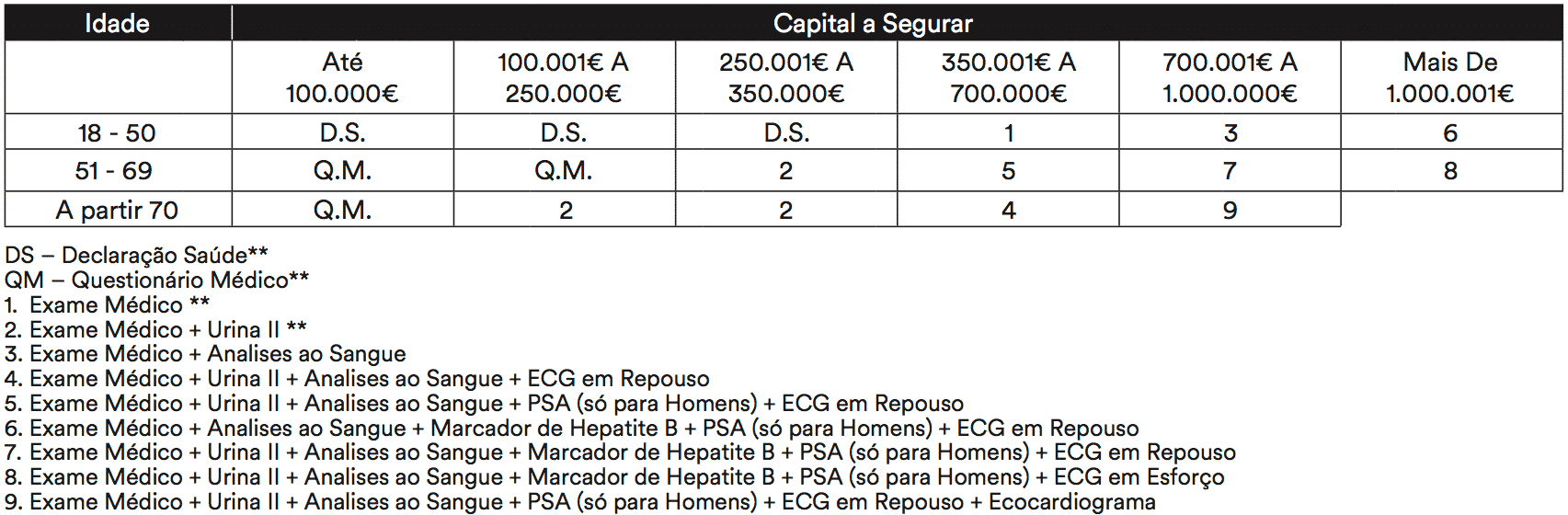

REQUISITOS COMPLEMENTARES

Adicionalmente aos valores de cálculo usados para fazer um seguro de vida, a partir de determinados valores de capital de seguro de vida, a seguradora solicita:

1. questionário financeiro – a partir de determinados montantes, normalmente a partir de €1.000.000, as seguradoras pretendem mais justificações sobre o segurado querer fazer o seguro de vida.

Através de um questionário, a seguradora solicita informações sobre rendimentos anuais, bens patrimoniais e dívidas pendentes.

2. questionário médico – normalmente uma entrevista telefónica onde a técnico faz perguntas de restreio para saber mais sobre os hábitos da pessoa a segurar.

3. análises clínicas – de seguida as seguradoras solicitam, em caso de necessidade, análises ao sangue e ao coração.

Podes-te estar a perguntar: “Porquê passar por isto tudo por um seguro de vida?”

A realidade é que o seguro de vida tem enormes benefícios fiscais para as empresas, pode-se usar os seguros de vida para desenvolver, re-estruturar e encerrar empresas e a seguradora vai ter de pagar. Daí a seguradora solicitar esta informação, dado que tudo irá ficar sob contrato. Pretendem saber mais sobre a pessoa: se é um tipo mais sedentário, ou tem o hábito de fazer para-quedas durante o fim-de-semana.

Deves ver a situação ao contrário: pediste €250 milhões de capital de morte no seguro de vida, respondeste a todas as perguntas à seguradora e fizeste as análises solicitadas. Agora a seguradora fica sem mais justificações e aprovando o seguro, a seguradora tem de avançar e pagar em caso de incidente futuro. Tens agora uma garantia financeira real do teu lado.

Além disso, o risco das seguradoras é mínimo, dado que a partir de determinados montantes, fazem o que se denomina resseguro, onde várias se juntam para segurar o contrato. Dividem o risco de morte entre todas.

Faz o teu seguro de vida. É uma das melhores decisões financeiras que podes tomar.

Para um caso práctico de um seguro de vida, podes ver este artigo.

Se tiveres alguma questão, entra em contacto comigo.

Sim! Quero pedir uma cotação para um seguro de Vida agora!

RECENT POSTS

Golden Visa Portugal – The Ultimate Updated Guide [2021]

Golden Visa Portugal 2021 The Ultimate Guide. In this comprehensive guide you’ll get a better understanding of each step to getting the visa

datas obrigações pessoas colectivas

faz download aqui das datas de todas as obrigações de empresas colectivas com finanças e segurança social. Adiciona ao teu google calendar